La consolidación de deuda es la unificación de todos los créditos que mantiene un individuo, incluso si corresponden a distintas entidades. El procedimiento consiste en obtener un nuevo financiamiento para cancelar con él cada uno de los préstamos pendientes.

Al consolidar sus créditos, la persona se compromete con una única cuota menor a la suma de todos los pagos que realiza al mes. Esto puede darse a consecuencia de un menor tipo de interés o de la extensión del plazo de financiamiento.

Para explicarlo de otra forma, cuando el banco ofrece la consolidación de deuda está proponiendo comprar los préstamos que posee el deudor con otras instituciones. Así, gana un nuevo cliente, brindándole mejores condiciones crediticias.

Ventajas de la consolidación de deuda

Existen varias ventajas de la consolidación de deuda. En primer lugar, es útil ante problemas de liquidez de corto plazo.

Por ejemplo, supongamos que una persona pierde su empleo inesperadamente y ya no puede cumplir con todas sus obligaciones financieras cada mes. Entonces, la consolidación de deuda es una alternativa para reducir gastos.

Asimismo, unificar los préstamos permite mantener un mayor orden. En lugar de tener varias cuotas con fechas de vencimiento ahora existirá un solo desembolso que puede programarse estratégicamente. Si recibo mi sueldo el 15 de cada mes, una fecha ideal para pagar al banco sería, por ejemplo, cada 16. De esta forma, estoy reduciendo el riesgo de quedarme sin fondos para cumplir con mis obligaciones.

Una ventaja adicional de la consolidación de deuda es que algunas entidades financieras ofrecen un período de gracia. Es decir, el individuo puede unificar sus créditos en abril y programar la primera cuota del nuevo préstamo para julio. Así, durante tres meses el usuario no deberá realizar ningún pago al banco.

Desventajas de la consolidación de deuda

Una posible desventaja de la consolidación de deuda es el incremento de los gastos totales. Esto dependerá del plazo de endeudamiento (que puede haberse extendido) y del tipo de de interés que fije el banco para el nuevo crédito.

Por ello, es importante calcular los desembolsos totales hasta el final del período de financiamiento. Además, debemos tomar en cuenta que no servirá de nada al prestatario consolidar sus deudas si vuelve a adquirir otros créditos. Esto solo volvería a generar problemas financieros.

Ejemplo de consolidación de deuda

Veamos un ejemplo de consolidación de deuda. Supongamos que una persona tiene un crédito por US$15.000 en el banco A a doce cuotas y con un tipo de interés de 3% mensual. Al mismo tiempo, tiene un préstamo con el banco B de US$ 20.000 a catorce cuotas y con un interés de 3,5% mensual.

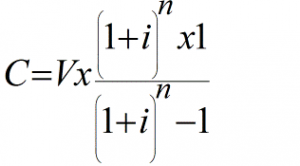

En ambos casos asumiremos que todas las cuotas son iguales, como en el método francés de amortización financiera. Así, utilizaremos la siguiente fórmula:

Entonces, la cuota es de US$ 1.506,93 con el banco A y de US$ 1.831,41 con el banco B. Es decir, un desembolso periódico total de US$ 3.338,35. Supongamos que falta pagar el 50% de ambos préstamos. De pronto el banco C ofrece la consolidación de la deuda con un nuevo financiamiento por US$ 17.500. Este monto se usará para cancelar los créditos pendientes.

Si el banco C fija para el nuevo préstamo una tasa de interés mensual de 2,5% y siete pagos, todos iguales, la cuota será de US$ 2,756,17.

Finalmente, aunque no lo consideramos en el ejemplo anterior, cabe remarcar que la cancelación adelantada de un crédito puede exigir el pago de una penalidad.

https://www.eleconomista.com.mx/finanzaspersonales/Si-obtuvo-una-prorroga-de-su-banco-y-esta-finalizo-sepa-que-hacer-20200820-0091.html